Perspectives d'investissement en 2024 : Identifier les opportunités les plus prometteuses

La nouvelle année est l’occasion de faire le point sur les performances de ses investissements de l’année écoulée et de se poser la question d’adapter sa stratégie ou de faire quelques ajustements dans le cadre des investissements à venir. Dans l’optique de répondre au mieux à chaque besoin, qui peut être d’ajuster son allocation aux contextes des marchés, de diversifier, de se sécuriser ou encore d’être en recherche de plus de rendement, cet article explore de manière non exhaustive différentes pistes d'investissement pour 2024.

1. Comprendre l'investissement en 2024

Dans quoi investir en 2024 ?

Investir dans des domaines tels que les énergies renouvelables, la technologie, la santé, peut offrir des opportunités de croissance significatives. Une approche possible pour ceux qui souhaitent faire des paris sur le contexte économique ou au contraire s’en protéger est l’approche du portefeuille 4 saisons de Ray Dalio, gérant d’actif star, qui établit des classes d’actifs qui progressent ou baissent en fonction de deux paramètres : l’inflation et la croissance.

Dans quel secteur investir en 2024 ?

Au sein de ces différentes classes d’actifs, des thématiques peuvent être porteuses telles que les énergies renouvelables, l’intelligence artificielle, la santé etc. Ces tendances liées à l’air du temps ou mega trends permettent de s’exposer à des tendances long terme et de ne pas se laisser influencer par les aléas récurrents des cycles de marché.

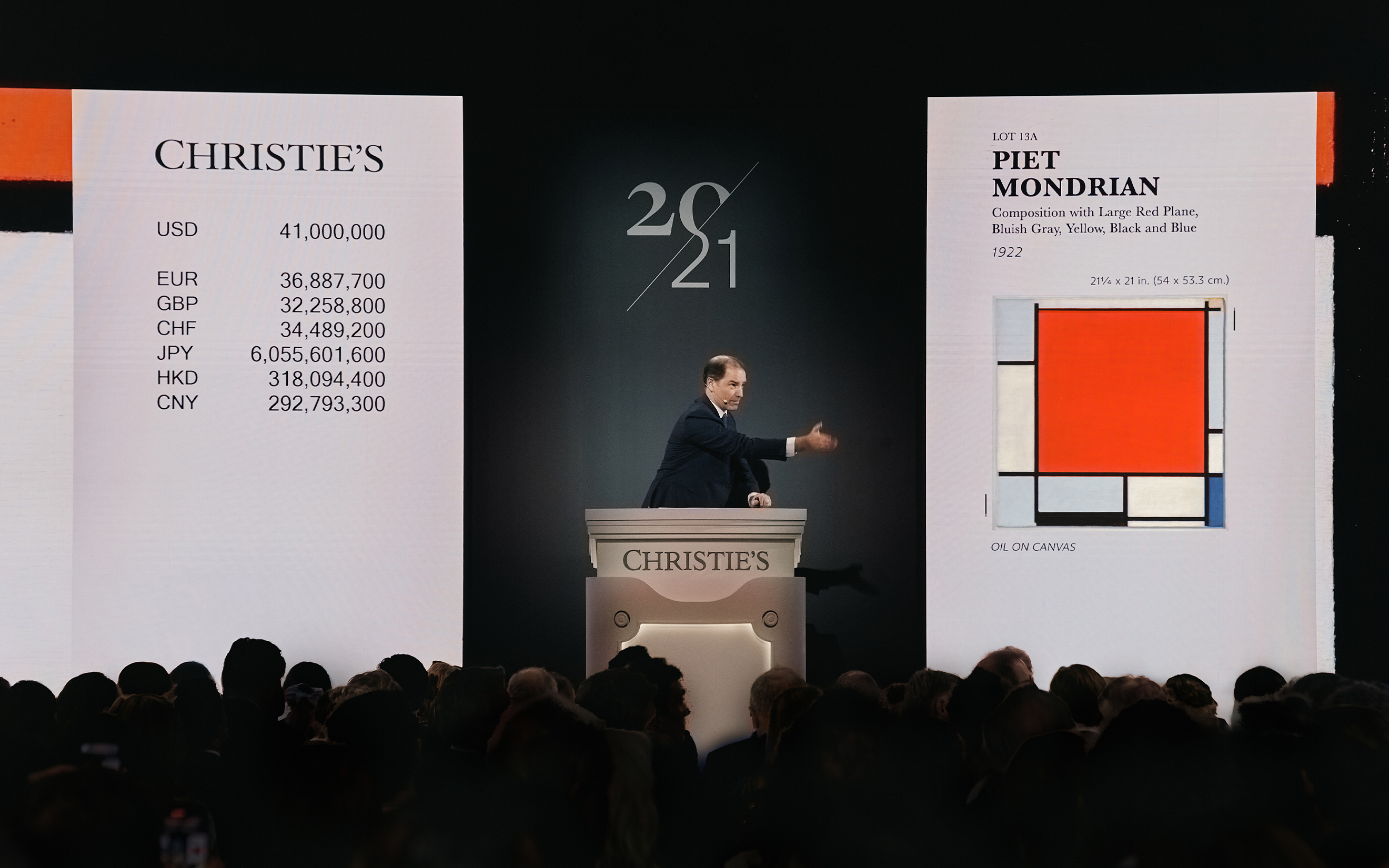

Des classes d’actifs alternatives et décorrelées d’autres marchés peuvent également représenter une opportunité intéressante, telle que l’art, le private equity, les matières premières etc. Nous vous invitons à consulter notre article dédié aux investissements alternatifs pour en savoir plus.

Quel investissement rapporte tous les mois?

En considérant ses investissements, la gestion de la liquidité et de la distribution est également importante. Sur quelle proportion est-on prêt à attendre plusieurs années pour réaliser une plus value sans revenus intermédiaires ? Quel montant souhaitons-nous allouer dans des investissements qui rapportent régulièrement des revenus (dividendes, loyers, coupons) ? Pour des placements qui peuvent rapporter tous les mois, il faut bien sûr considérer des actions à dividendes, des obligations d’états ou d’entreprises à coupon réguliers ou bien de l’immobilier locatif. Il faut toujours s’attacher à la dynamique de l’actif sous-jacent tout en ayant une règle générale à l’esprit : un investissement qui génère des revenus réguliers aura le plus souvent moins de plus-values à la revente que des actifs de capitalisation qui eux, versent peu pas de revenus intermédiaires.

2. Types d'investissements à considérer

Meilleur investissement pour gagner de l’argent

Le réflexe de rechercher à tout prix les meilleures options est un piège à éviter car les critères de sélection d’un investissement dépendent des besoins de chacun (revenus ou capitalisation, protection ou performance, court terme ou long terme, liquide ou immobilisé etc.)

Si un placement était nettement meilleur que les autres sur tous les critères au fil des années et quelque soit le contexte des marchés, c’est un secret qu’il aurait été bien difficile de garder. Le livre The intelligent investor de Benjamin Graham (maître à penser de Warren Buffet en matière d’investissement) est un des meilleurs ouvrages permettant une approche rationnelle du monde de l’investissement.

Il est possible en revanche d’aller sélectionner des thèmes et des équipes d’investissement expertes qui peuvent délivrer de belles performances dans leurs domaines d’expertises.

Toujours est-il, une des meilleures façons d’aborder ses investissements pour gagner de l’argent régulièrement en limitant ses risques, est de s’exposer à des actifs n’ayant pas la même dynamique ou corrélation les uns vis-à-vis des autres. C’est un des meilleurs moyens de bénéficier de la performance de chacun de ses actifs et d’utiliser la diversification comme outil de limitation de son risque. Un bon article rédigé par Carmignac aborde ainsi la corrélation et la diversification.

Investissement le plus rentable au monde

Historiquement, certains investissements ont offert des rendements exceptionnels. Alors que l'immobilier et le marché boursier restent des piliers de la rentabilité, des secteurs innovants comme la technologie verte et les cryptomonnaies ont montré un gains substantiels sur certaines périodes. Cependant, il est essentiel d'aborder ces marchés avec une compréhension approfondie et une stratégie de risque bien pensée. Cette quête peut être vaine et représente un risque qui revient à la recherche du meilleur investissement possible.

Actions qui peuvent progresser en 2024

L'investissement en actions nécessite une analyse continue des tendances du marché et des performances des entreprises. En 2024, recherchez des entreprises bien positionnées pour capitaliser sur les technologies émergentes, les changements démographiques ou les besoins en infrastructure. Les entreprises qui innovent dans des domaines tels que l'énergie renouvelable, l'internet des objets, ou la santé numérique pourraient être des candidats particulièrement attrayants. Toutefois, ceci représente essentiellement des tendances long terme. Pour des paris plus court terme (et donc plus risqués) il faut alors s’intéresser à la manière dont évoluent les types d’industries en fonction des cycles économiques et prendre un pari sur le cycle économique dans lequel nous entrons. Un très bon article a été rédigé à ce sujet par Etoro Academy qui détaille l’influence des cycles économiques sur les secteurs boursiers ou par Morningstar qui donne un avis sur où investir pendant une récession.

Investissement immobilier 2024

L'immobilier reste un secteur d'investissement fiable et potentiellement rentable. Les tendances à surveiller en 2024 incluent le développement urbain, les changements dans les préférences de logement, et l'impact des technologies sur la gestion immobilière. Les investissements dans des zones en croissance ou dans des propriétés avec un fort potentiel de valorisation peuvent offrir des rendements significatifs. Pour se renseigner sur la dynamique des marchés immobiliers, nous vous recommandons de vous inscrire à la très bonne newsletter de Real Estech menée par Robin Rivaton et Vincent Pavanello.

Les actifs alternatifs

Les classes d’actifs alternatifs sont un incontournable de l’allocation des personnes qualifiées “Ultra High net Worth” (personnes qui disposent d’un patrimoine net de dettes supérieur à 30 millions d’euros). Les différents actifs alternatifs représentent jusqu’à 50% de ce type de patrimoine, alors qu’il représente généralement autour de 5% pour un investisseur dit moyen.

Il existe huit grandes familles d’actifs alternatifs que sont :

- le private equity (investissement au capital d’entreprises non côtés)

- la dette privée (prêt à des entreprises non côtées)

- Hedge funds

- Immobilier

- Matières premières

- Objets de collection (l’art représentant la plus grande partie)

- Produits structurés

- Cryptomonnaies

Ces actifs ont des dynamiques propres et sont considérés de plus en plus par les investisseurs car ils peuvent être générateurs de performance et sont un bon complément aux traditionnelles actions et obligations. Lire notre article “Tout savoir sur l’investissement alternatif” pour en apprendre plus sur ces différentes options.

3. Stratégies et considérations d'investissement

Investissement rentable à court terme

Certains investisseurs peuvent préférer des stratégies à court terme pour capitaliser sur les mouvements rapides du marché. Cela peut inclure le trading d'actions, les options, ou l'investissement dans des cryptomonnaies (très volatiles). Tandis que ces méthodes peuvent offrir des retours rapides, elles comportent également une prise de risque élevée et nécessitent une surveillance constante du marché sans garantie de succès.

Investir en bourse en 2024

La bourse reste un domaine d'investissement essentiel. En 2024, la clé sera de rester informé sur les fluctuations économiques, les politiques gouvernementales, et les innovations sectorielles. Investir dans des fonds indiciels, des actions individuelles, ou des ETFs peut fournir une exposition à différents secteurs et régions, tout en diversifiant le risque.

Pour optimiser la fiscalité des investissements en bourse, il est généralement recommandé d'investir au travers d'un dispositif d'épargne tel que l'assurance vie. En effet, il est même désormais possible d'investir en ETF en assurance vie. Les meilleurs contrats permettent d'investir sur des fonds indiciels à frais réduits permettant de s'exposer aux marchés actions mondiaux (S&P 500, ETF Stoxx 600, MSCI World, etc.). En outre, l'assurance vie est également intéressante pour se positionner sur d'autres classes d'actifs, telles que les fonds obligataires, les fonds monétaires, les fonds immobiliers, etc.

Immobilier et SCPI

L’immobilier et les sociétés civiles de placement immobilier (SCPI) offrent des moyens intéressants d'investir, parfois avec des avantages fiscaux associés (tels que le LMNP) et d’obtenir du levier bancaire et/ou des revenus réguliers. Ces véhicules peuvent être particulièrement intéressants pour ceux qui cherchent à investir avec une vision à long terme et une approche plus conservatrice. Attention tout de même au contexte actuel de redéfinition des prix dans un contexte de taux très changeant, les crédits étant plus difficiles à obtenir et les prix n’ayant pas encore baissé à proportion du contexte économique. La logique ici serait de viser le long terme.

Conclusion

En 2024, les options d'investissement sont aussi diverses et dynamiques que jamais, notamment avec des tendances qui permettent d’accéder plus simplement à des actifs auparavant peu accessibles tels que le private equity ou l’art. Qu'il s'agisse d'actions, d'immobilier, de SCPI ou de secteurs émergents, une approche équilibrée et informée est cruciale. En restant à jour sur les tendances du marché, en diversifiant vos investissements, et en évitant les erreurs courantes, vous pouvez adapter votre portefeuille aux tendances de fond.

Crédit image : Le commissaire-priseur Matthieu Fournier adjuge le Panier de fraises de Chardin pour la somme record de 24,4 millions d'euros, le 23 mars 2022 © Artcurial

.svg)

.jpg)